一、投资视点

优秀的制造业企业有望重新获得市场认可

中长期看中国经济韧性较强,未来有望在稳定增长的努力下实现经济结构的优化,并在科技发展中保持较为领先的态势。看好中国制造业升级的大趋势和其中涌现出的众多优质公司。中国制造业经过过去几十年的不断积累,国内产业结构调整和技术进步非常显著,受益国内工程师红利和产业链配套的完整,国际竞争力大幅提升。2022年受到国内经济周期下行以及疫情扰动的双重影响,制造业内众多质地优秀的成长型公司,业绩和估值经历大幅度双杀,处在历史相对底部位置,相信未来随着经济活力的恢复以及海外份额的逐步提升,将重新获得市场认可。另外,流动性上看,GDP增速或将长期维持低速增长态势,流动性适度或宽松的状态或将长期持续。而从市场参与者结构看,我国居民资产配置有望中长期向权益转移,机构化和外资比例的继续提升,对A股市场也形成实质性的长期利好。

二、一周股市

多重因素影响,上周市场震荡调整

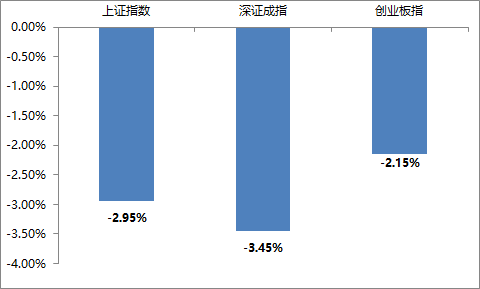

由于美国通胀数据回落不及预期,叠加美联储加息预期升温及北向资金净流出,上周市场震荡调整。具体行业方面,环保、通信、电力设备表现较强,建筑材料、汽车、非银金融表现较弱。上周市场日均成交金额小幅缩量。上周大盘日均成交额8,339.89亿元,较2月27日-3月3日交易日期间均值减少130.40亿元。截至上周五(3月10日)收盘,上证指数收报3,230.08点,近5个交易日累计下跌2.95%;深证成指收报11,442.54点,近5个交易日累计下跌3.45%;创业板指收报2,370.36点,近5个交易日累计下跌2.15%。

注:数据起始日期2023/3/6,截止日期 2023/3/10

板块方面 上周环保、通信、电力设备表现较强。

概念方面 上周光刻胶指数、半导体硅片指数、猴痘指数表现较强。

两融方面 截至3月10日融资余额14,904.39亿元,较3月3日增加20.99亿元。

沪深港通方面 上周北向资金合计净流出105.98亿人民币,南向资金合计净流入97.52亿人民币。截至上周末,北向资金累计买入金额18,743.89亿元人民币,南向资金累计买入金额22,470.53亿元人民币。

截至上周末,上证A股市盈率13.4倍,深证A股市盈率37.38倍,沪深300市盈率11.75倍(以上均为TTM市盈率)。

(数据源自大智慧、Wind资讯、东财Choice)

三、海外市场

美股上周大幅下跌,道指创去年6月以来的最大周跌幅

美国方面

截至上周五(3月10日)收盘,

1道指跌1.07%报31,909.64点,周跌4.44%,创去年6月以来的最大周跌幅;

1标普500指数跌1.45%报3,861.59点,周跌4.55%;

1纳指跌-1.76%报11,138.89点,周跌4.71%。

欧洲方面

截至上周五(3月10日)收盘,

1德国DAX指数跌1.31%报15,427.97点,周跌0.97%;

1法国CAC40指数跌1.30%报7,220.67点,周跌1.73%;

1英国富时100指数跌1.67%报7,748.35点,周跌2.50%。

亚太方面

截至上周五(3月10日)收盘,

1日经225指数跌1.67%报28,143.97点,周涨0.78%;

1韩国综合指数跌1.01%报2,394.59点,周跌1.54%;

1澳洲标普200指数跌2.28%报7,144.70点,周跌1.91%;

1新西兰NZX50指数跌0.84%报11,727.04点,周跌1.19%。

(引自:Choice)

四、理财锦囊

每份基金的价格(净值)越低越好吗?

很多人认为越便宜的基金,上涨的空间越大。实际上,基金跟股票不一样。股价取决于其基本面和市场供求,而基金价格反映的是基金所持股票、债券等资产的价值。单位净值低也就是价格低的基金并不一定上涨快,基金业绩的好坏与价格高低无关,在同一时点,无论价格低的基金,还是价格高的基金,面临的市场条件都是相同的,而基金未来的投资收益完全取决于基金管理人的投资水平,与目前基金的价格没有太大关系。

基金的现有净值只是基金历史业绩的一种反映,并不代表基金的未来业绩。当挑选一只基金产品时,买的只是基金的即期净值,而基金的远期净值变化是不可预测的,存在走高、走平或走低的可能性。因此,以当前基金净值的高低,作为是否购买基金的依据也是有失偏颇的,并不是说净值越低,投资的价值就越大。

(引自:深圳证券交易所)

本文转自 新浪新闻,原文链接:https://finance.sina.com.cn/money/fund/jjzl/2023-03-13/doc-imyktshv5496219.shtml,如需转载请自行联系原作者