炒股就看金麒麟分析师研报,权威,专业,及时,全面,助您挖掘潜力主题机会!

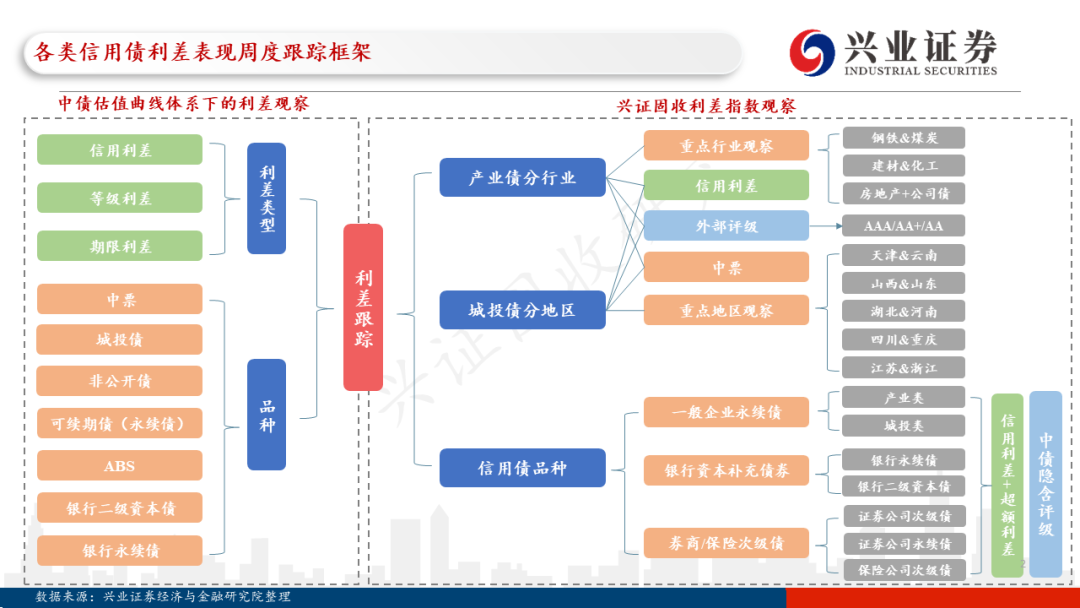

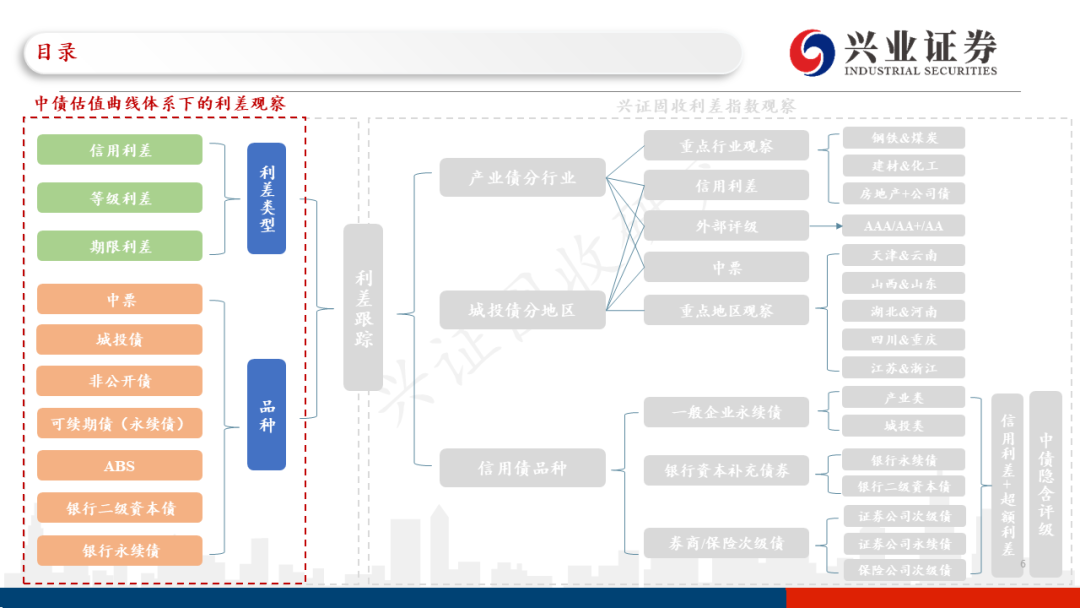

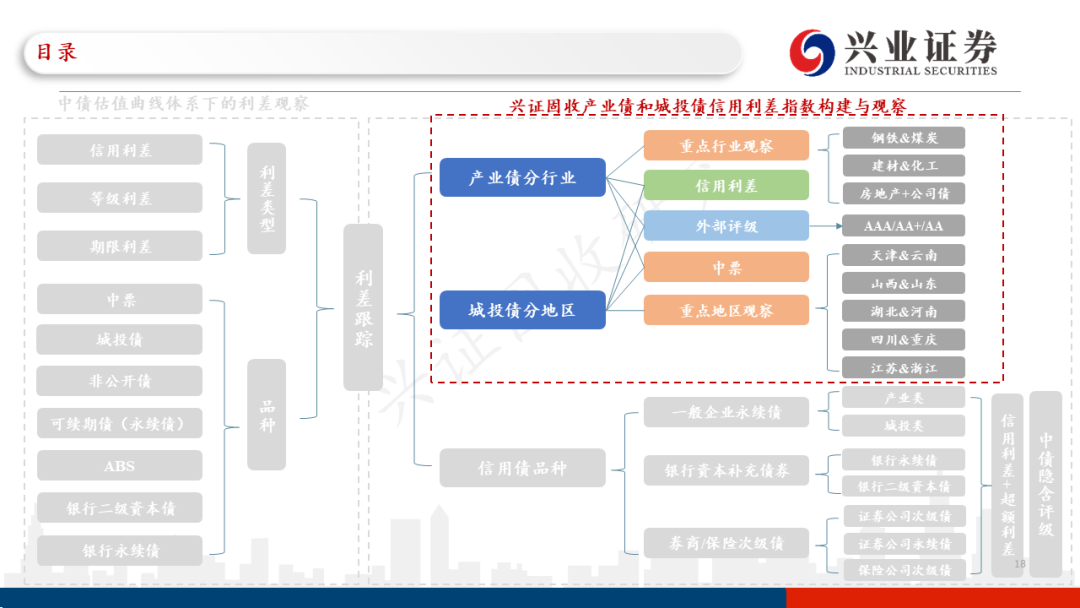

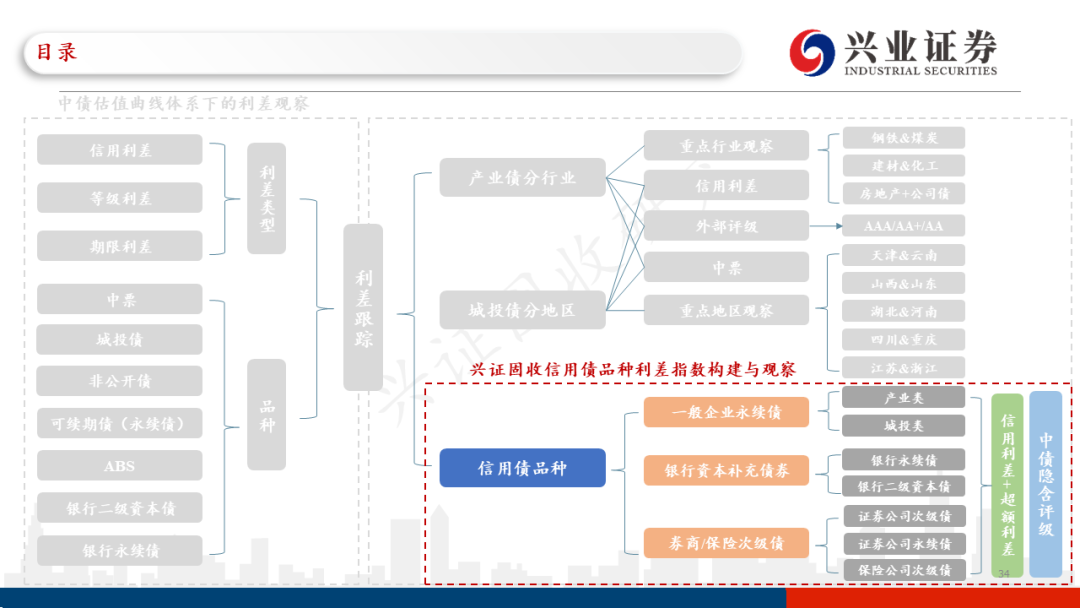

1、中债估值曲线体系下的利差观察

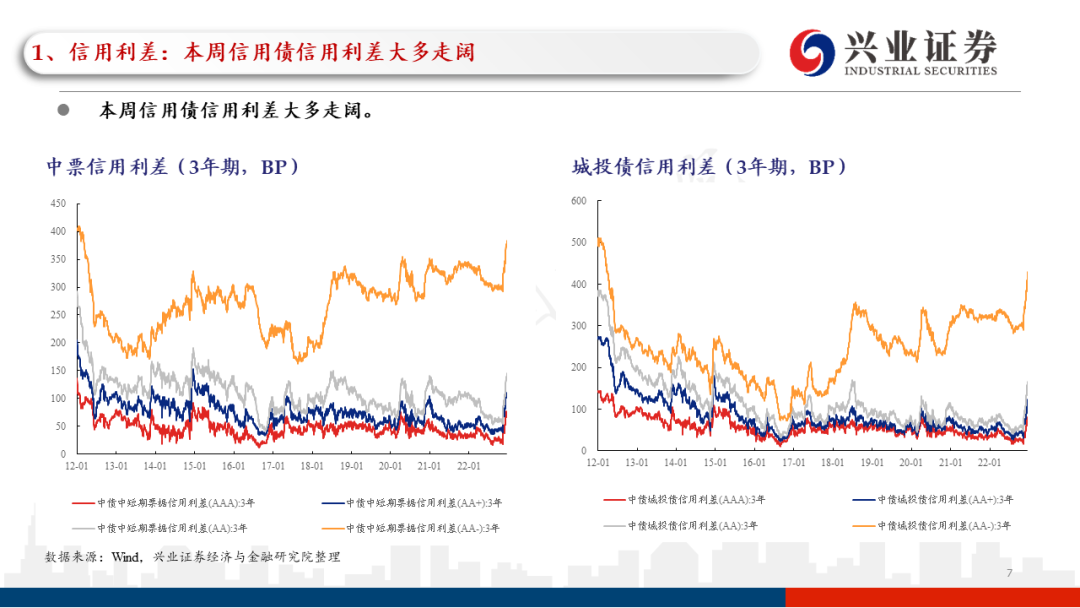

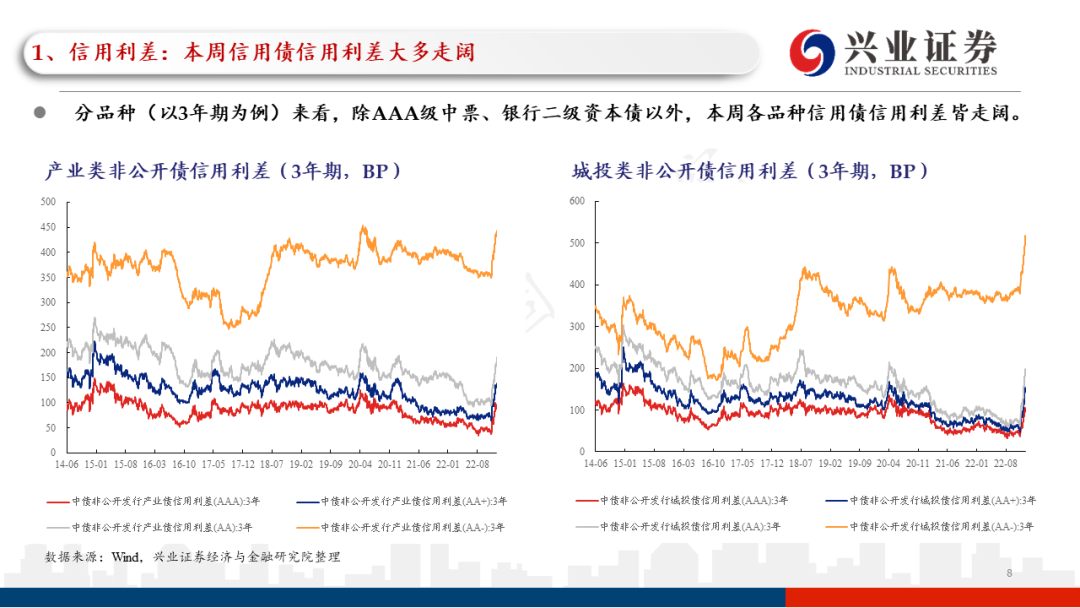

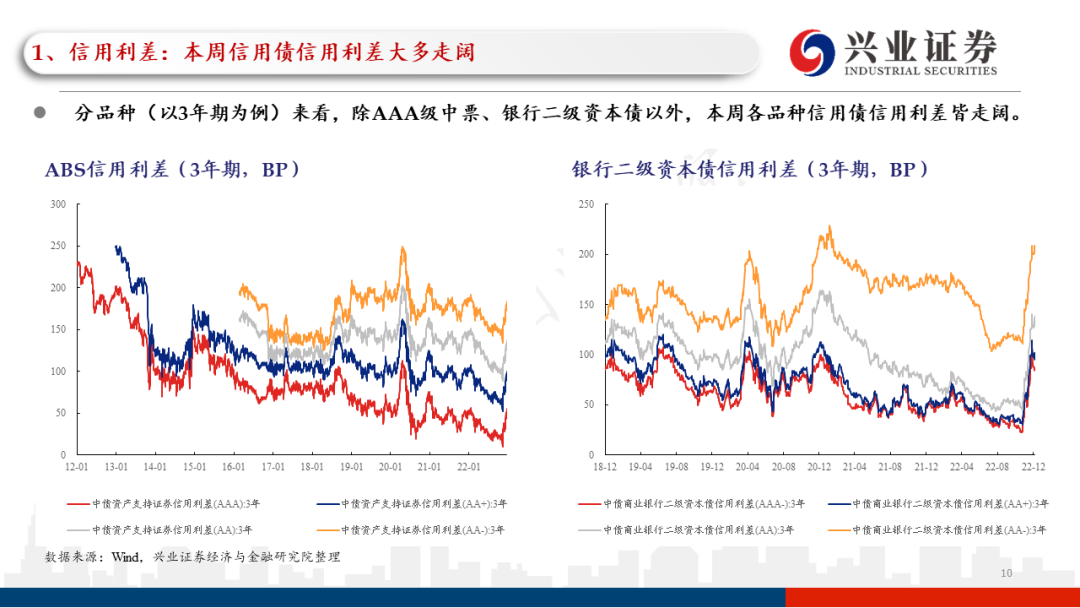

本周信用债信用利差大多走阔。本周在央行呵护流动性、股市下跌、疫情扰动基本面预期等利多因素的影响下,无风险利率普遍下行,同时理财赎回压力缓解,信用市场调整也有所缓解,但信用利差整体仍呈现被动走阔的态势。经过这几周的调整,从估值+流动性的角度来看,对于交易盘来说,当前偏高等级+偏短久期信用债的估值性价比相对较高。

等级利差方面,本周信用债等级利差大多走阔。

期限利差方面,本周各品种信用债期限利差大多走阔。对于负债端稳定、对估值波动相对不敏感的机构,高等级+长久期信用债的配置价值凸显,建议逐渐加仓。

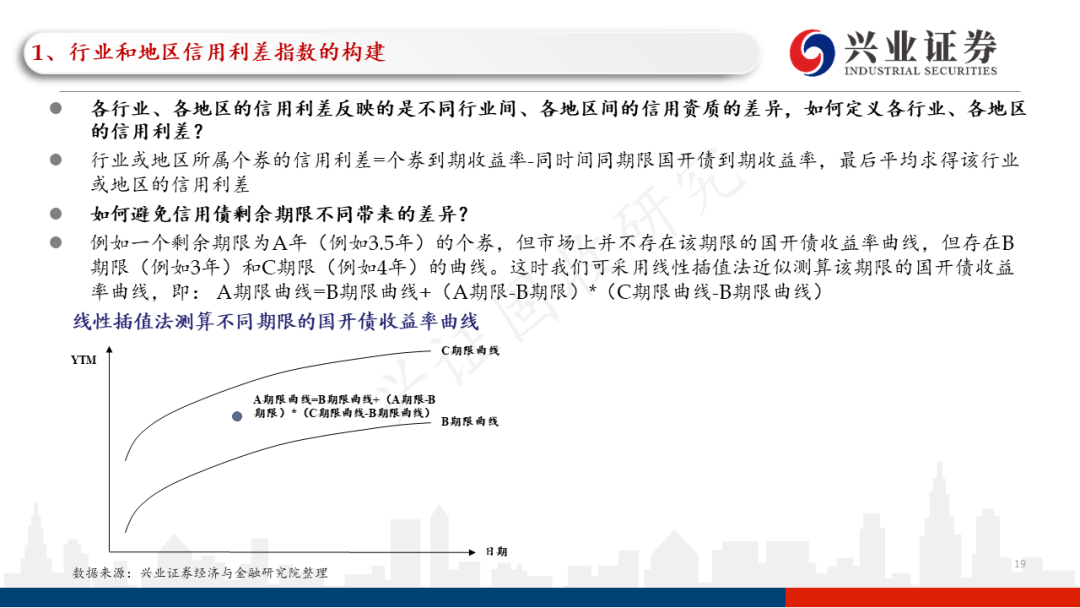

2、兴证固收产业债和城投债信用利差指数构建与观察

产业债:本周AAA等级各行业产业债信用利差大多有所收窄,AA+等级各行业产业债信用利差大多有所走阔,AA等级各行业产业债信用利差皆走阔;本周除民营企业外,各企业类型产业债信用利差皆有所收窄。关注产业债中景气度较好的煤炭等行业;地产债方面,持续关注政策落地效果,短期对民企地产债整体上依然需要谨慎。

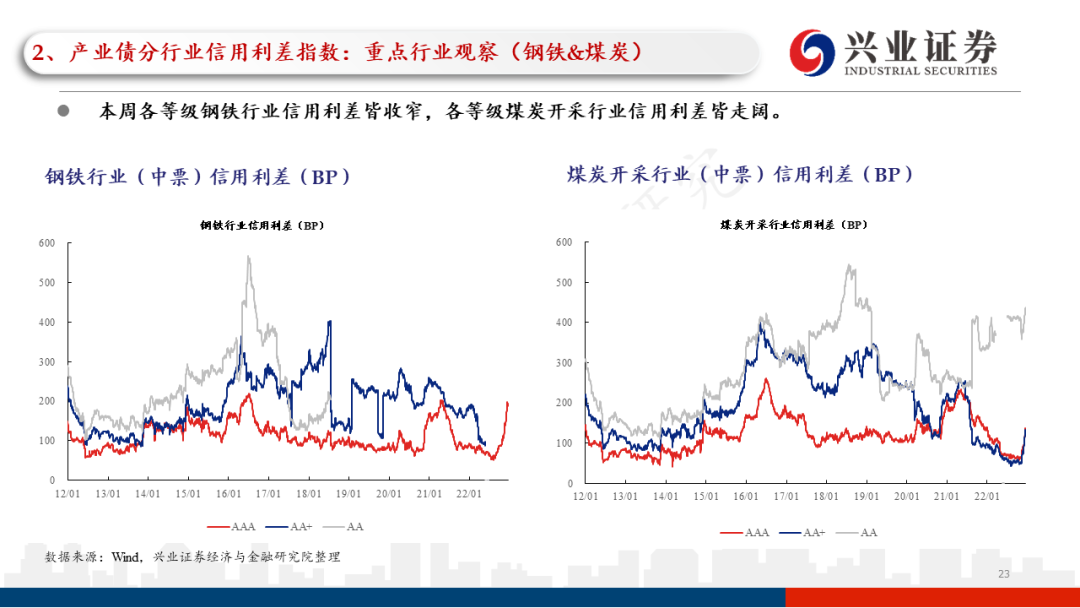

钢铁&煤炭:本周各等级钢铁行业信用利差皆收窄,各等级煤炭开采行业信用利差皆走阔。

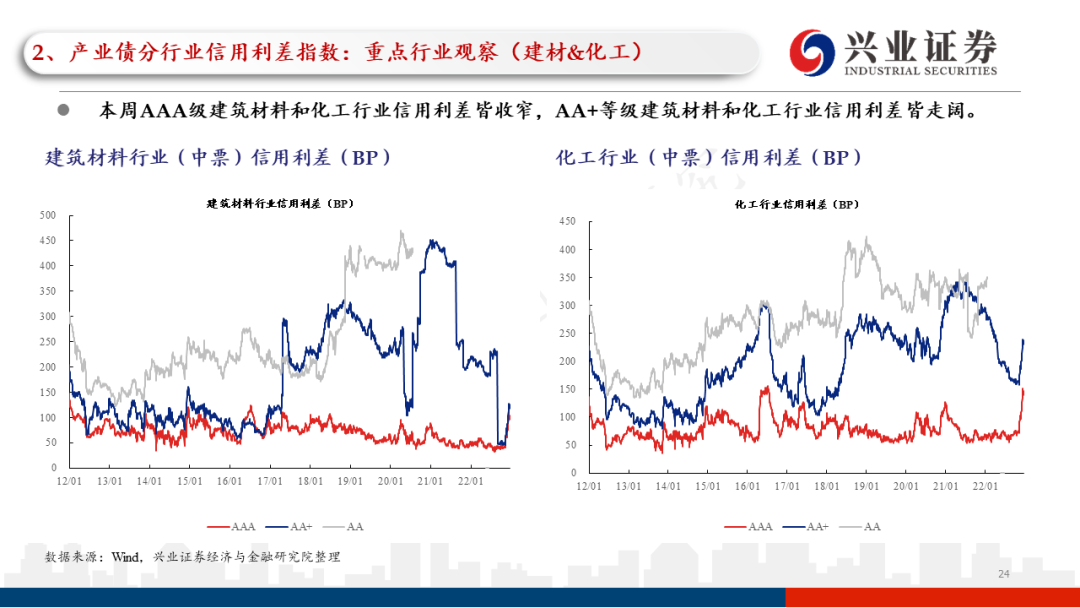

建材&化工:本周AAA级建筑材料和化工行业信用利差皆收窄,AA+等级建筑材料和化工行业信用利差皆走阔。

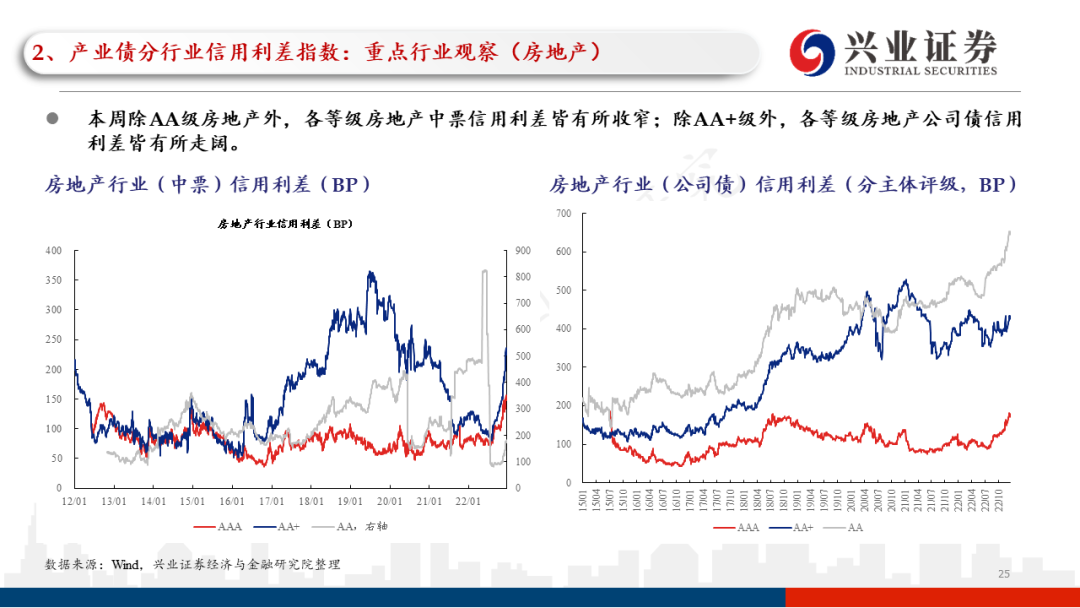

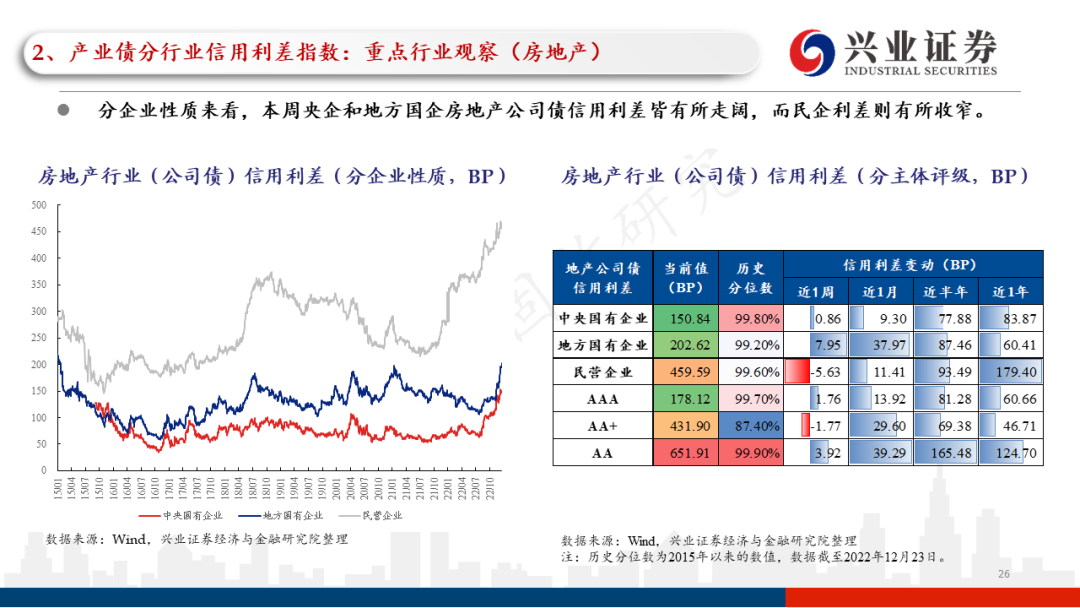

房地产:本周除AA级房地产外,各等级房地产中票信用利差皆有所收窄;除AA+级外,各等级房地产公司债信用利差皆有所走阔。分企业性质来看,本周央企和地方国企房地产公司债信用利差皆有所走阔,而民企利差则有所收窄。

城投债:本周各等级各地区城投债信用利差大多有所走阔,各等级城投债信用利差皆有所走阔。今年以来城投负面事件有所增多,城投领域防风险的重要性在提升,短久期下沉策略的性价比在下降,但可以在控制好久期的情况下适当博弈超额价值。

天津&云南:本周除AA+级天津城投外,各等级天津城投和云南城投信用利差皆有所走阔。

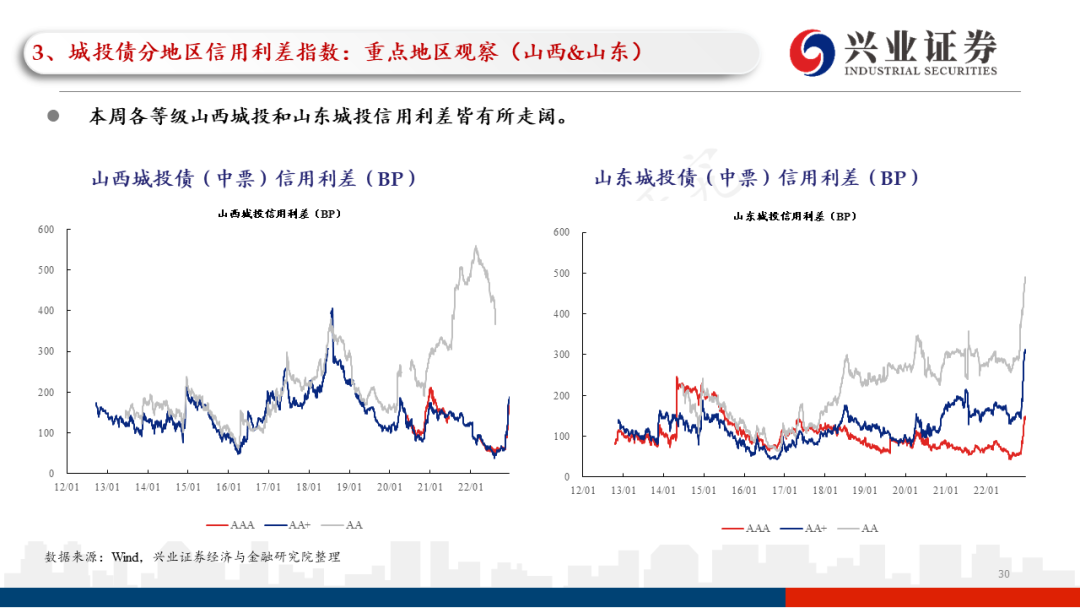

山西&山东:本周各等级山西城投和山东城投信用利差皆有所走阔。

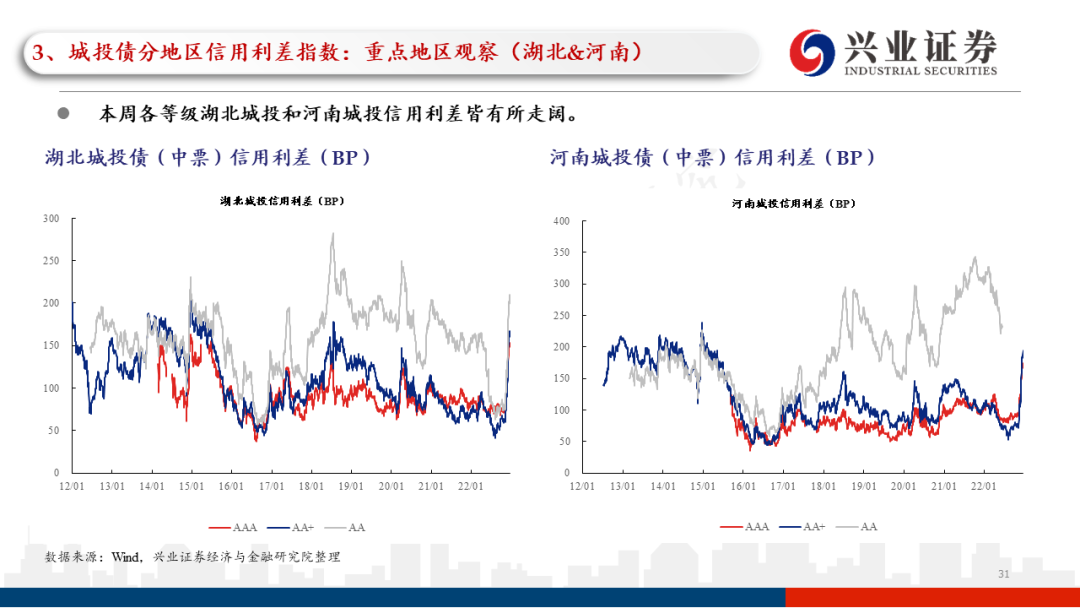

湖北&河南:本周各等级湖北城投和河南城投信用利差皆有所走阔。

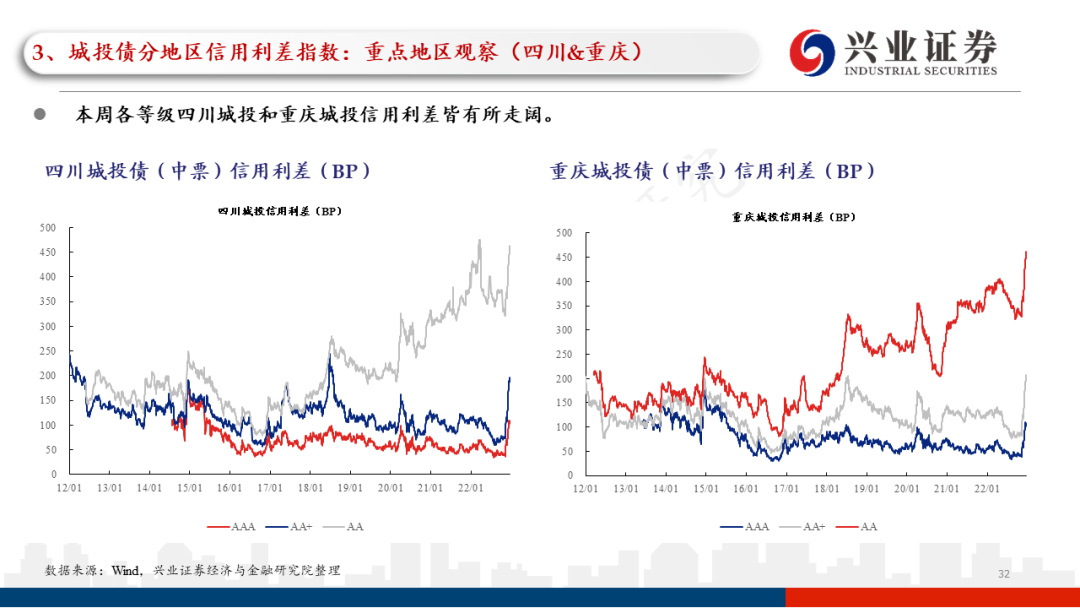

四川&重庆:本周各等级四川城投和重庆城投信用利差皆有所走阔。

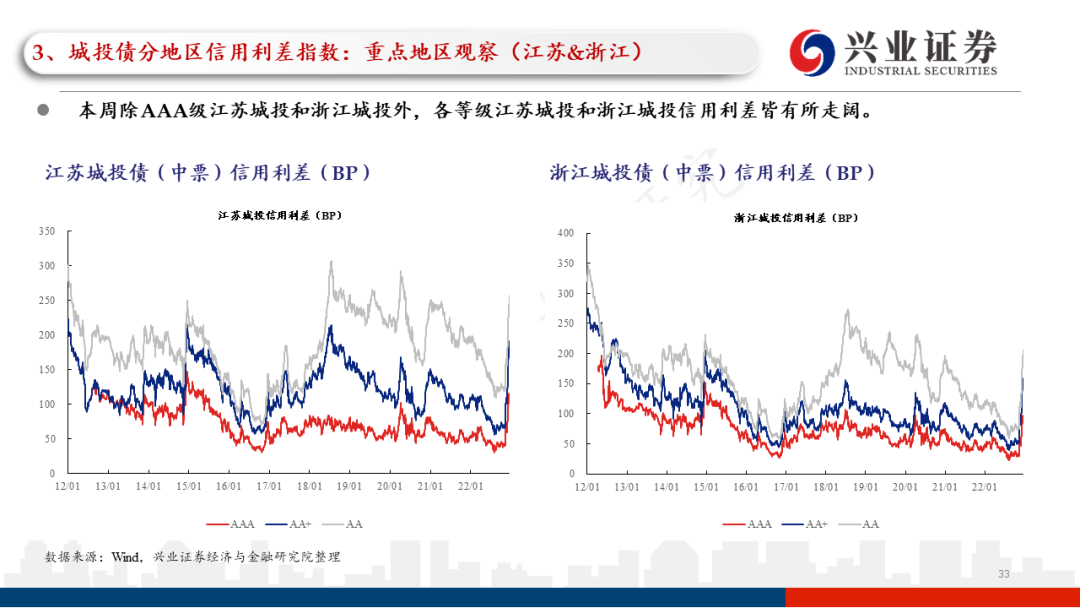

江苏&浙江:本周除AAA级江苏城投和浙江城投外,各等级江苏城投和浙江城投信用利差皆有所走阔。

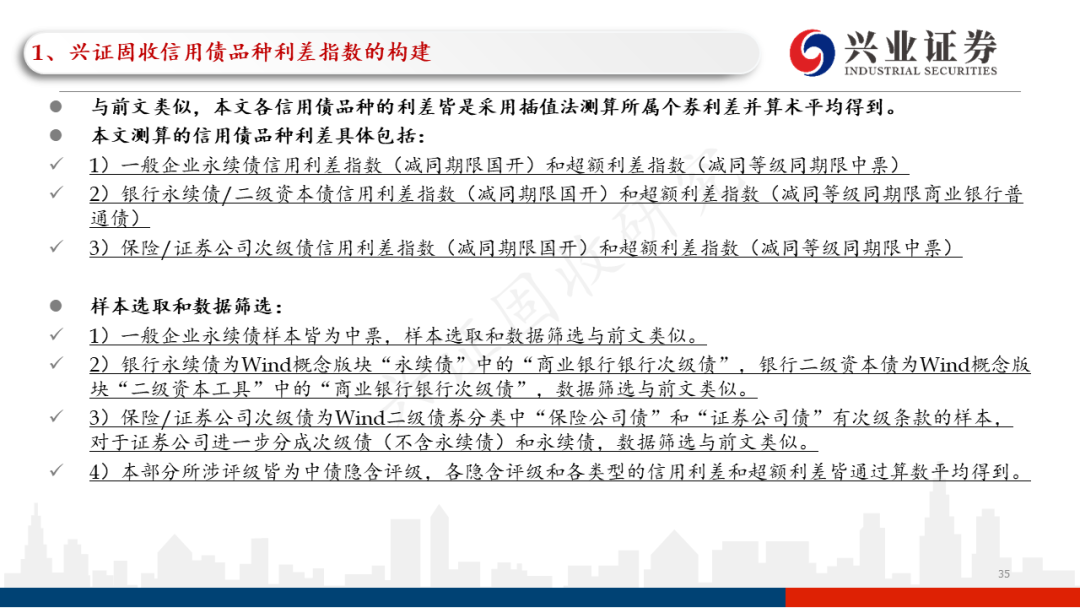

3、兴证固收信用债品种利差指数构建与观察

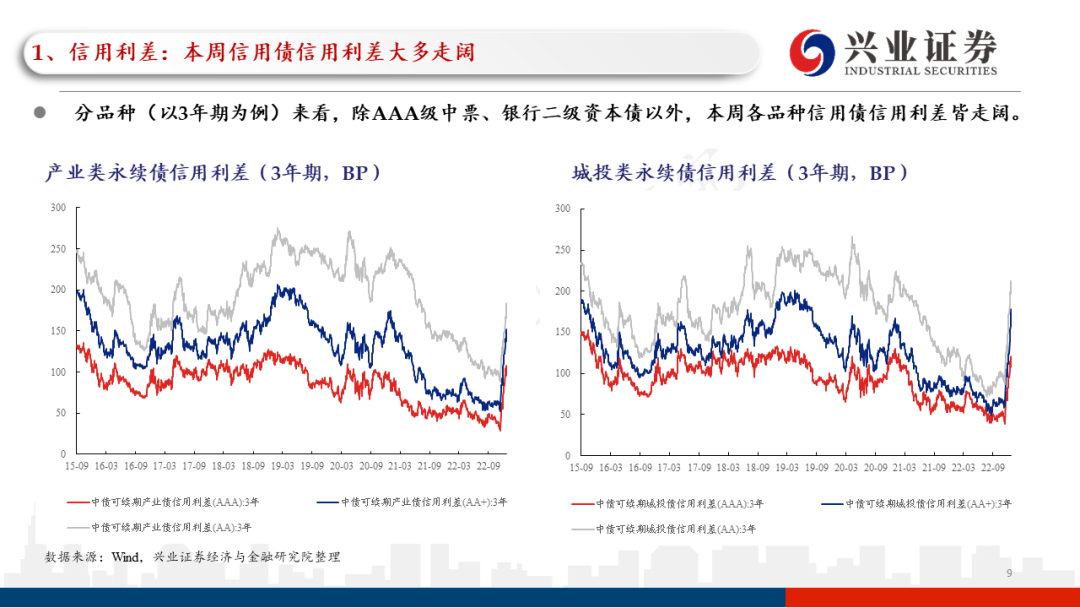

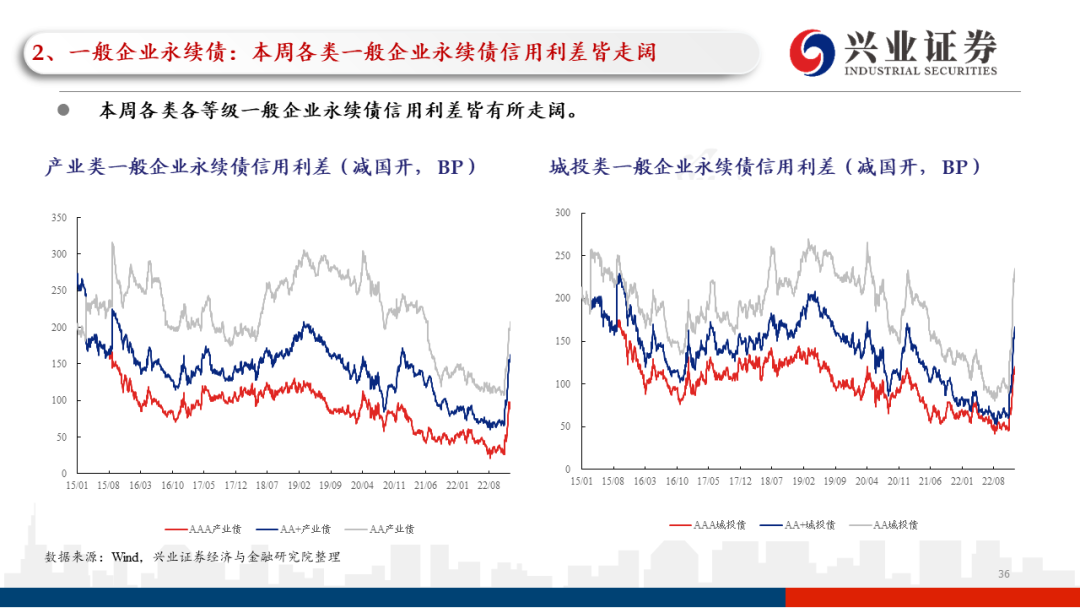

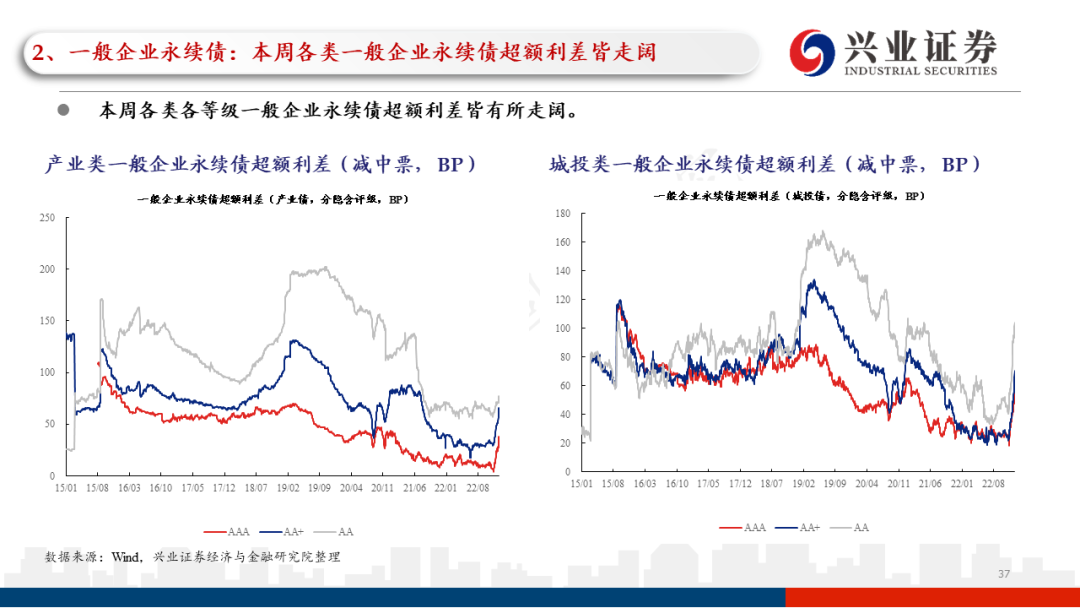

一般企业永续债:

从信用利差来看,本周各类各等级一般企业永续债信用利差皆有所走阔。

从超额利差来看,本周各类各等级一般企业永续债超额利差皆有所走阔。

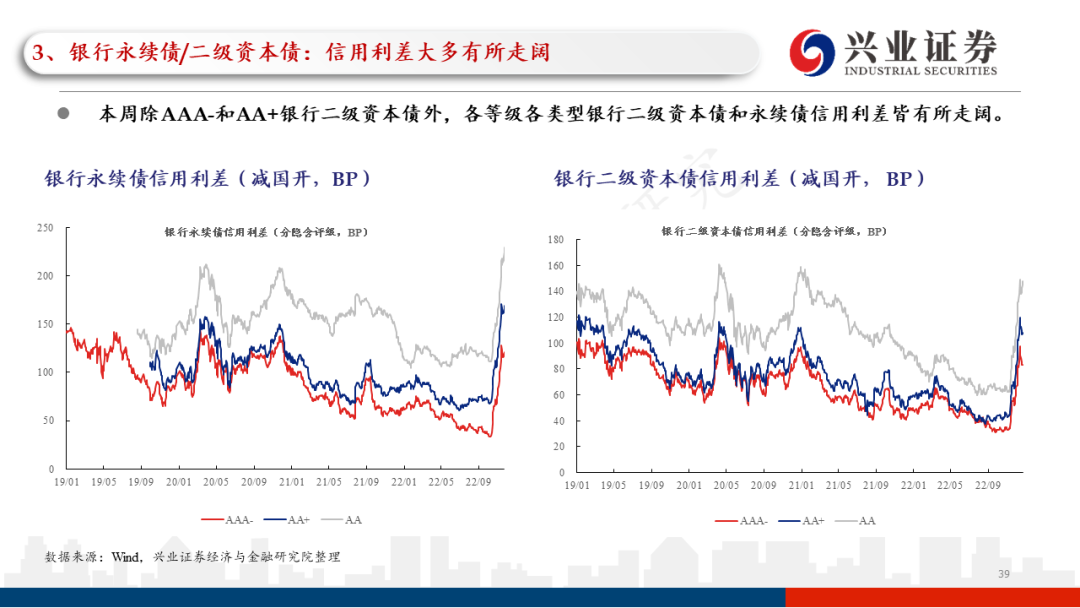

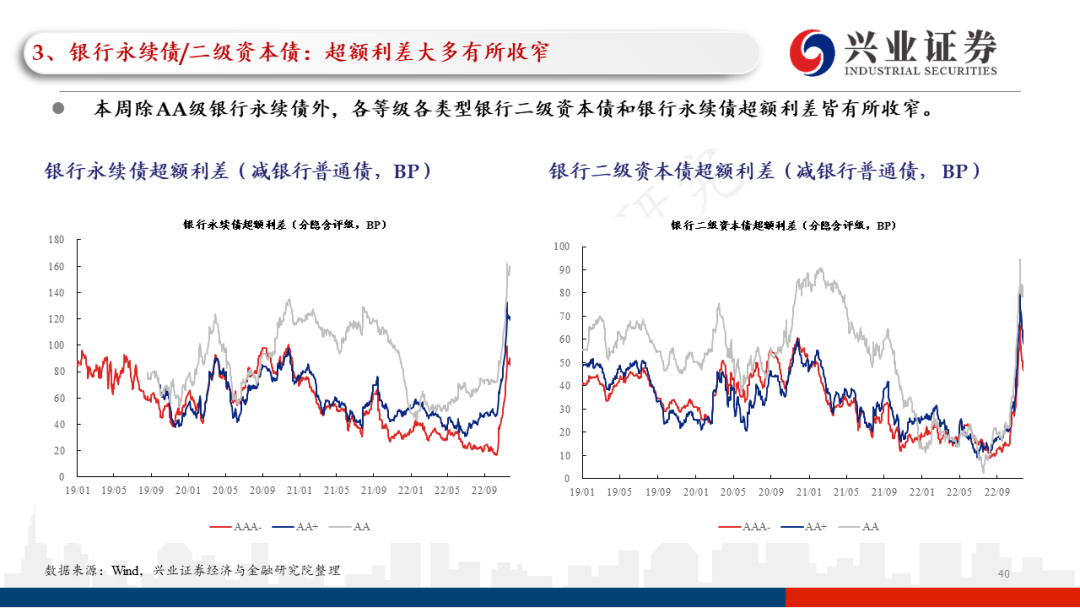

银行永续债/二级资本债:

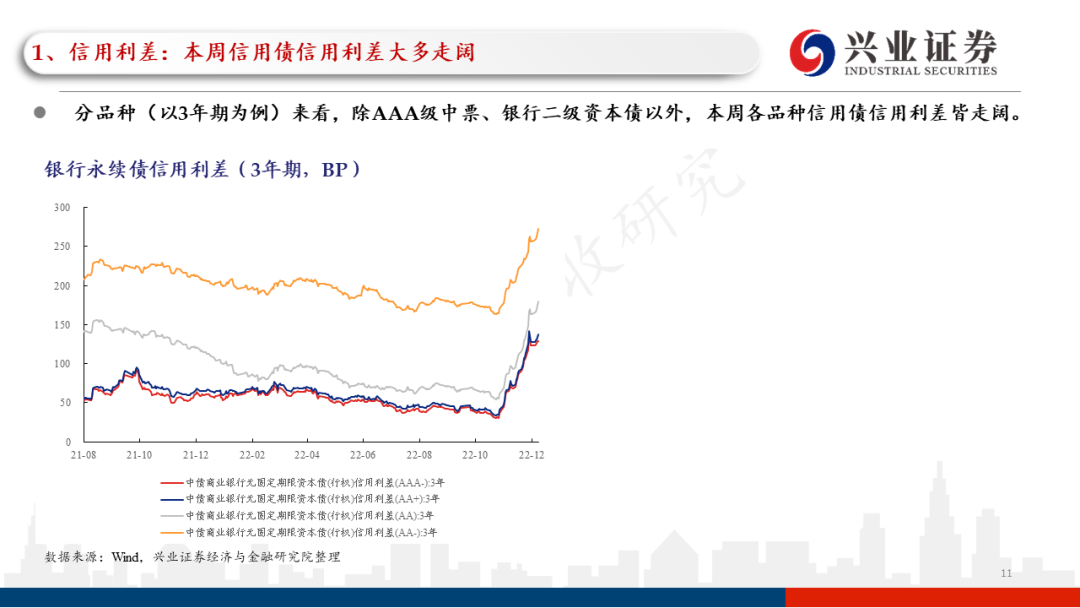

本周除AAA-和AA+银行二级资本债外,各等级各类型银行二级资本债和永续债信用利差皆有所走阔。

本周除AA级银行永续债外,各等级各类型银行二级资本债和银行永续债超额利差皆有所收窄。

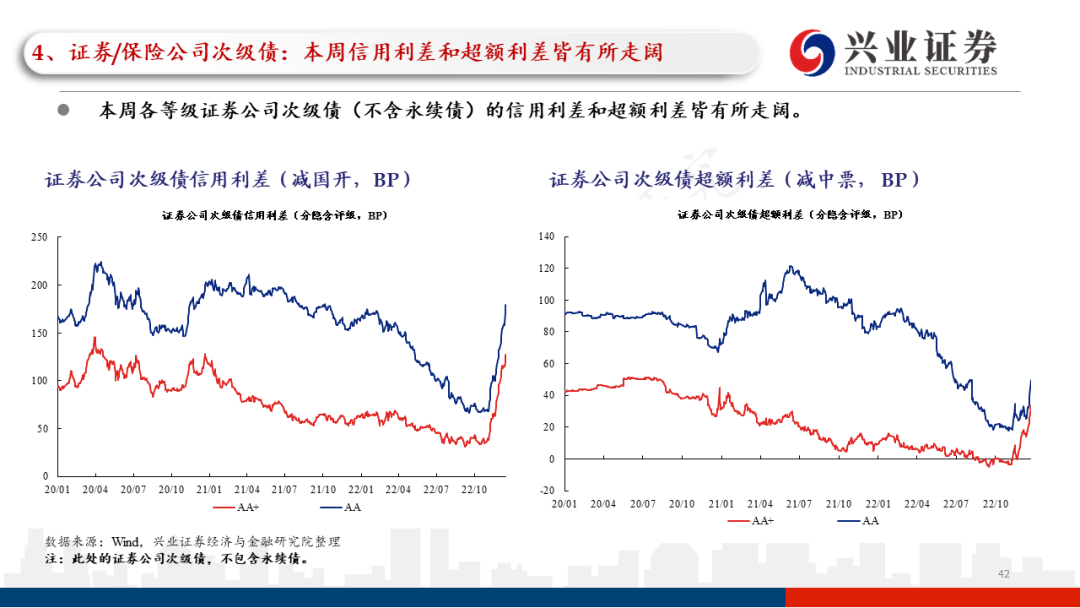

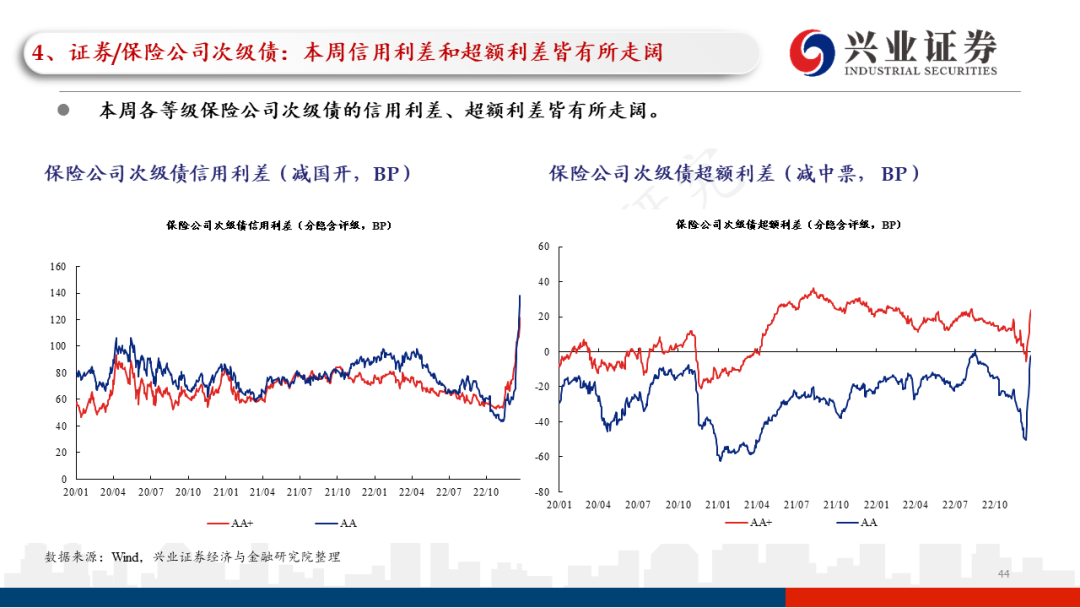

证券/保险公司次级债:

证券公司次级债:本周各等级证券公司次级债(不含永续债)的信用利差和超额利差皆有所走阔。

证券公司永续债:本周各等级证券公司永续债的信用利差和超额利差皆走阔。

保险公司次级债:本周各等级保险公司次级债的信用利差、超额利差皆有所走阔。

由于银行二永债具有利率波动“放大器”属性,投资者可以积极跟踪其估值变动,把握市场情绪的边际变化。

本周理财赎回压力有所缓解,但信用利差整体仍被动走阔;未来信用利差的结构性分化现象将进一步加剧。交易盘未来仍可能面临负债端的困扰,负债端的重要性大于资产收益率,建议耐心等待负债端的企稳和市场情绪的修复,适时把握偏高等级(隐含评级AA+及以上)+偏短久期(期限在2年以内)信用利差阶段性可能的压缩机会,同时由于其流动性相对较好,也有一定的防御属性;但对于中低等级+中长久期信用债,建议交易盘保持谨慎。对于高等级+长久期信用债,配置价值已经凸显,建议配置盘逐渐加仓。

从信用债品种来看,可以重点关注优资质(隐含评级AA+及以上)银行二永债的参与机会,拥有“安全性高+有品种溢价+流动性好”等优势,兼具配置价值和交易价值,其中银行永续债的投资性价比相对弱于二级资本债。

风险提示:经济出现超预期变化,政策超预期

风险提示:经济出现超预期变化,政策超预期

本文转自 新浪新闻,原文链接:https://finance.sina.com.cn/stock/stockzmt/2022-12-25/doc-imxxxcpt1379862.shtml,如需转载请自行联系原作者